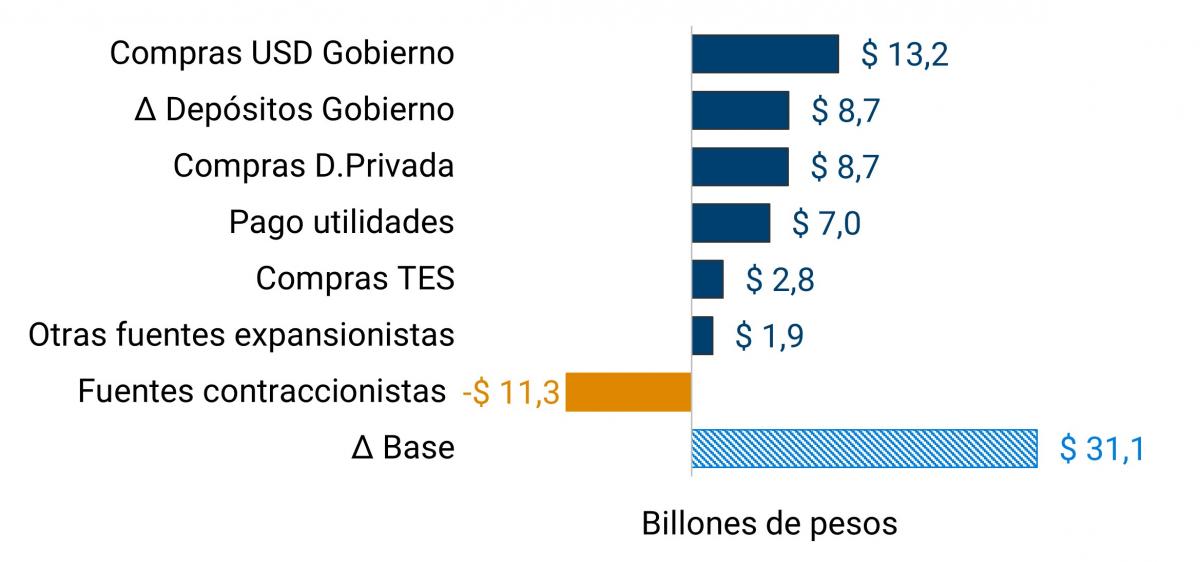

Gráfica 1. Fuentes de expansión de la emisión primaria del Banco de la República

(variación entre el 29 de febrero y el 31 de diciembre de 2020)

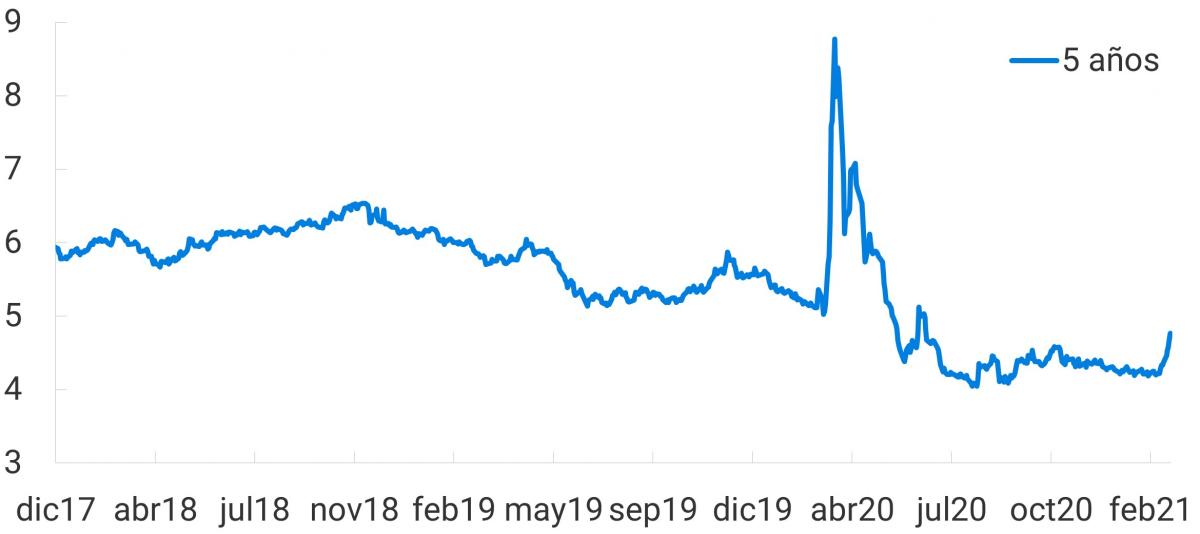

Gráfica 2. Tasas cero cupón TES en pesos a cinco años

(variación entre el 29 de febrero y el 31 de diciembre de 2020)

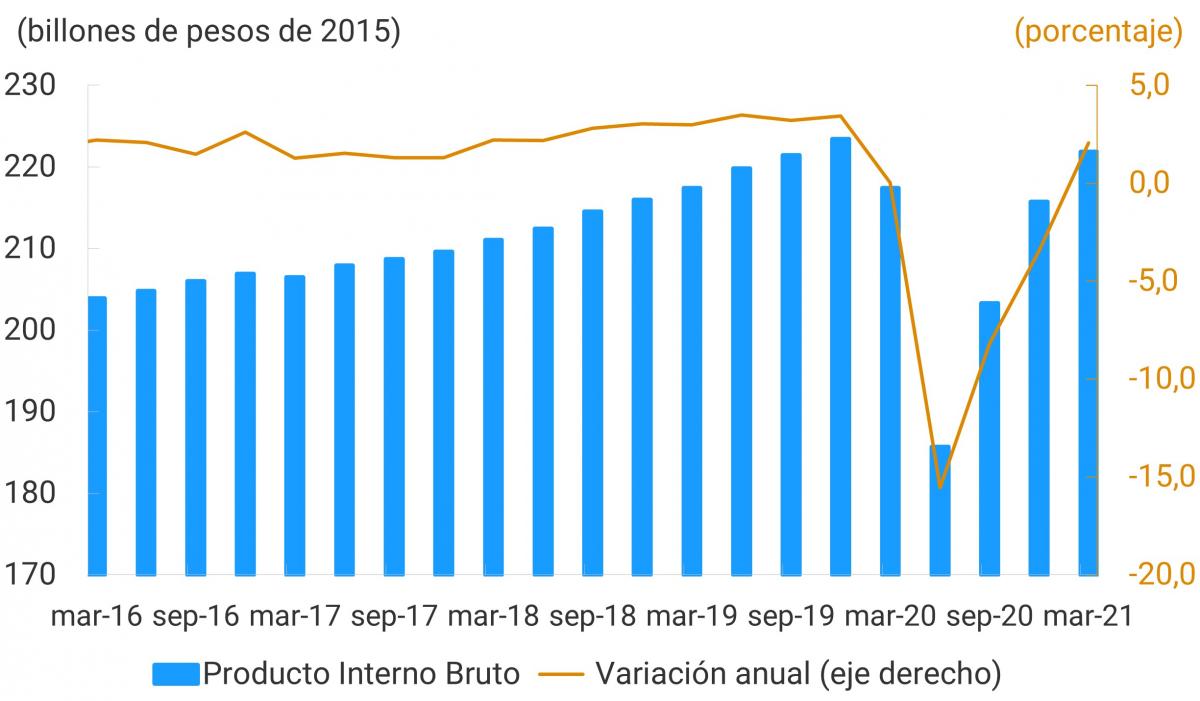

Gráfica 3. Producto Interno Bruto trimestral*

(niveles y variación anual)

.png)