El Banco de la República celebra el 23 de julio de 2023 sus 100 años de existencia, al haber sido creado como el banco central de Colombia mediante la Ley 25 de 1923, según los parámetros definidos por la Misión Kemmerer. Al cumplirse un aniversario tan importante, el Banco de la República ha venido difundiendo por diversos medios una retrospectiva de lo que ha sido su aporte al desarrollo del país, mediante el cumplimiento efectivo de las funciones de banca central y culturales encomendadas por la Constitución y la Ley. Así lo hizo por ejemplo en el Informe al Congreso de marzo 2023, donde se analizó el papel que esta entidad ha cumplido en el manejo de la inflación a partir de la Constitución de 1991 y sus implicaciones para la coyuntura.

La Asamblea Nacional Constituyente le dio especial importancia en sus discusiones a la estabilidad de precios y conceptuó que la entidad responsable de este cometido debería estar consagrada en la Constitución y contar con la capacidad técnica y autonomía institucional necesarias para alcanzar ese objetivo. Sobre esta base el Banco de la República incorporó progresivamente los avances institucionales de banca central de países exitosos en el control de la inflación. Posteriormente, la Corte Constitucional en un fallo de 1999, ratificó que la finalidad constitucional básica del Banco de la República es la protección de la moneda sana, pero también señaló que en sus decisiones el Banco debe tomar en consideración otros objetivos fundamentales de la intervención del Estado, como el crecimiento económico y el empleo, para asegurar una efectiva coordinación con la política económica general.

La motivación de la Asamblea Nacional Constituyente para incluir el manejo monetario en el cuerpo de la nueva Constitución se basó en su convencimiento de los importantes beneficios que una inflación baja y estable tiene para toda la sociedad y para el buen funcionamiento del sistema económico. Tales beneficios son múltiples, entre los cuales cabe mencionar que una inflación baja facilita el uso eficiente de los recursos productivos, promueve el crecimiento económico y aumenta el bienestar de la población. Igualmente, reduce la incertidumbre sobre la rentabilidad esperada de la inversión, lo cual la estimula e incrementa la confianza de los agentes económicos. Una inflación baja evita redistribuciones arbitrarias del ingreso y la riqueza, teniendo en cuenta que los estratos de ingresos bajos tienden a ser los más afectados por los choques inflacionarios. Por otra parte, una inflación baja ayuda a crear un buen clima laboral y reduce la volatilidad del nivel de empleo. También contribuye a que el sistema de impuestos sea más transparente y equitativo, al evitar las distorsiones que la inflación introduce sobre el valor de los activos y de los ingresos. Finalmente, desde el punto de vista de la autoridad monetaria, uno de los beneficios más relevantes de una inflación baja es la credibilidad que los agentes económicos adquieren en la meta de inflación, lo que la convierte en un ancla nominal efectiva sobre el nivel de precios. Ello a su vez permite que la tasa de cambio frente a otras monedas pueda fluctuar y convertirse en el primer mecanismo de defensa frente a choques externos, tales como cambios abruptos en los precios de los bienes que se exportan o en las condiciones financieras internacionales, mitigando con ello los efectos de esos choques sobre la economía en su conjunto.

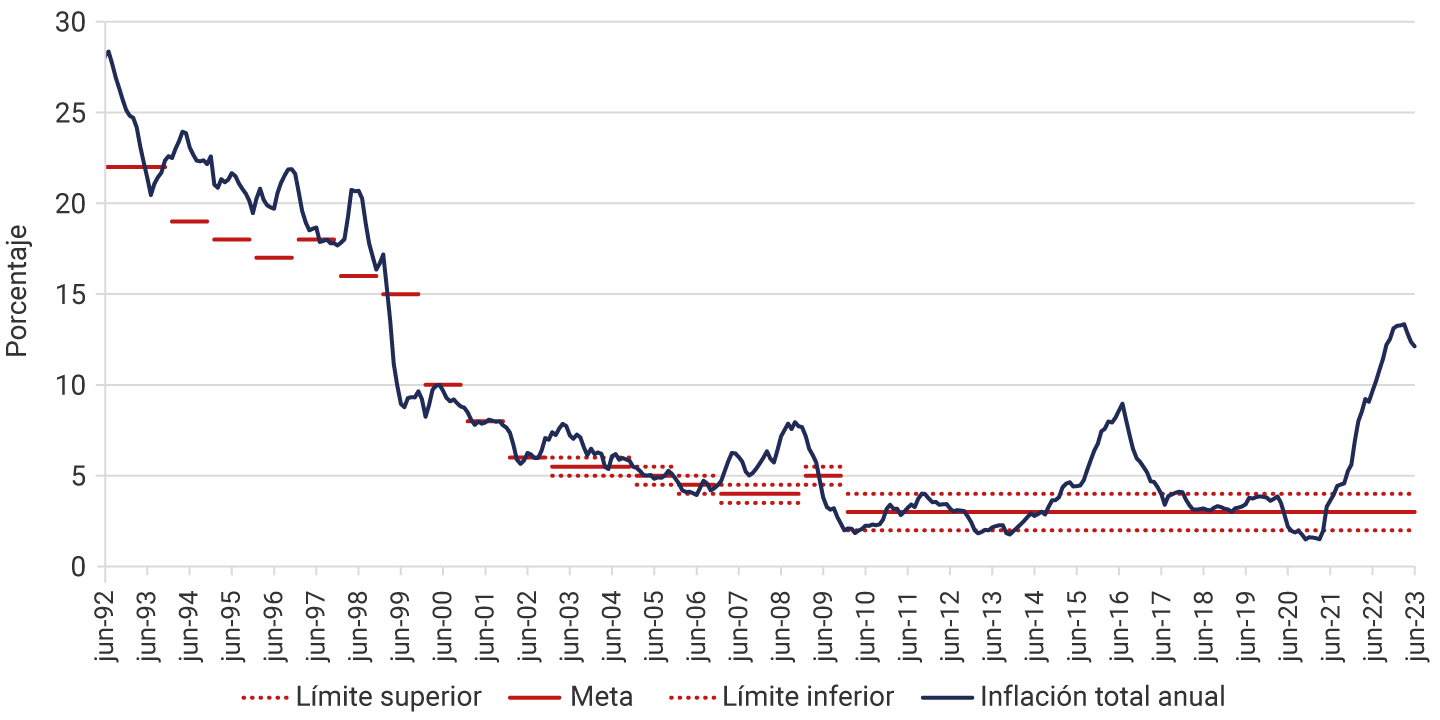

Al recibir su mandato, y en uso de su autonomía, el Banco de la República empezó a anunciar metas puntuales de inflación anual a partir de 1992. Si bien en esta primera etapa las metas de inflación propuestas no se cumplieron de forma precisa, sí se consiguió imprimirle a la inflación una tendencia descendente, que la llevó desde un nivel del 32,4 % en 1990 al 16,7 % en 1998 (Gráfico 1).

Gráfico 1. Inflación total anual al consumidor y su meta

En 1999 la inflación anual se redujo a 9,2 % en el contexto de una contracción económica que afectó a varios países latinoamericanos, en parte como consecuencia del contagio de las crisis asiática y rusa de 1997 y 1998, respectivamente. Poco antes de iniciarse el siglo XXI, el Banco de la República anunció la adopción de un nuevo régimen de política monetaria que denominó Esquema de Inflación Objetivo y abandonó las bandas cambiarias que venía utilizando desde inicios de los noventa. Ello aumentó la autonomía de la política monetaria, al evitar el conflicto inherente de metas simultáneas de inflación y de tasa de cambio. Gracias a esto, la política monetaria adquirió la posibilidad de adoptar un manejo contracíclico, con la cual no contaba hasta aquel momento.

El nuevo esquema de política monetaria buscaba en sus primeros años cumplir con las metas decrecientes de inflación establecidas por la Junta Directiva del Banco de la República (JDBR) y al mismo tiempo estimular la recuperación de la actividad económica. Este propósito se logró plenamente. La inflación continuó descendiendo progresivamente durante la primera mitad de la década del 2000, acorde con las metas de inflación propuestas, hasta llegar a un nivel de 4,5 % en 2006. A su vez, la actividad económica se recuperó hasta alcanzar un crecimiento del 6,8 % en 2006. La inflación repuntó a 5,7% en 2007 en un contexto en que la demanda creció de manera rápida y el crecimiento del PIB fue 7,5 % anual, superando la capacidad potencial del producto. A partir de 2010 la JDBR estableció la meta de inflación anual de largo plazo del 3%, que continúa vigente en la actualidad. La credibilidad que la meta de largo plazo fue ganando en los años subsiguientes permitió enfrentar con éxito el choque inflacionario de 2015-2016 como resultado de la fuerte devaluación que siguió a la caída del precio del petróleo y del fenómeno El Niño (Gráfico 1).

Los logros tangibles alcanzados por el Banco de la República en el manejo de la inflación en el transcurso de las últimas dos décadas le dan a la JDBR los elementos necesarios para enfrentar con confianza el difícil reto de hacer retornar el elevado nivel de inflación que se observa en la actualidad a su meta de largo plazo del 3,0 %. Las señales recientes son alentadoras. Luego de alcanzar un pico de 13,3 % en marzo pasado, la inflación anual comenzó a descender para colocarse en 12,1 % a fin de junio. La política monetaria continuará enfocada en cumplir este objetivo, al tiempo que velará por la sostenibilidad de la actividad económica, tal y como lo ordena la Constitución. Los pronósticos del equipo técnico, las expectativas de los analistas económicos, y aquellas que se derivan de los mercados de deuda pública, coinciden en señalar que la inflación de precios al consumidor continuará descendiendo en lo que resta de 2023, y que este proceso se consolidará durante 2024. La JDBR se mantendrá atenta al comportamiento de la inflación en los próximos meses, y vigilará los riesgos que puedan surgir de un nuevo fenómeno de El Niño; de presiones cambiarias; o de las procedentes de cambios en el contexto internacional, para adoptar de manera oportuna la postura de política monetaria que considere más apropiada.

.png)