Los instrumentos de pago al por menor desempeñan un papel fundamental en la estabilidad económica y financiera, y en el funcionamiento del comercio. Entre ellos están el efectivo, las tarjetas débito y crédito, los cheques y las transferencias electrónicas. En una encuesta reciente realizada por el Banco de la República sobre el uso de estos instrumentos se encontró que el efectivo es la forma de pago preferida por el público en sus transacciones habituales de bajo monto, y que el comercio percibe que el efectivo es el medio de pago más utilizado por sus clientes. Dado que muchas de las transacciones en efectivo no dejan ‘huella’, como sí lo hacen los instrumentos electrónicos de pago, es importante entender la evolución del uso del efectivo, las razones para su preferencia, y la importancia que han adquirido instrumentos de pago diferentes. También resulta interesante observar la forma en que la pandemia afectó los hábitos de pago como resultado de los confinamientos y demás restricciones a la movilidad.

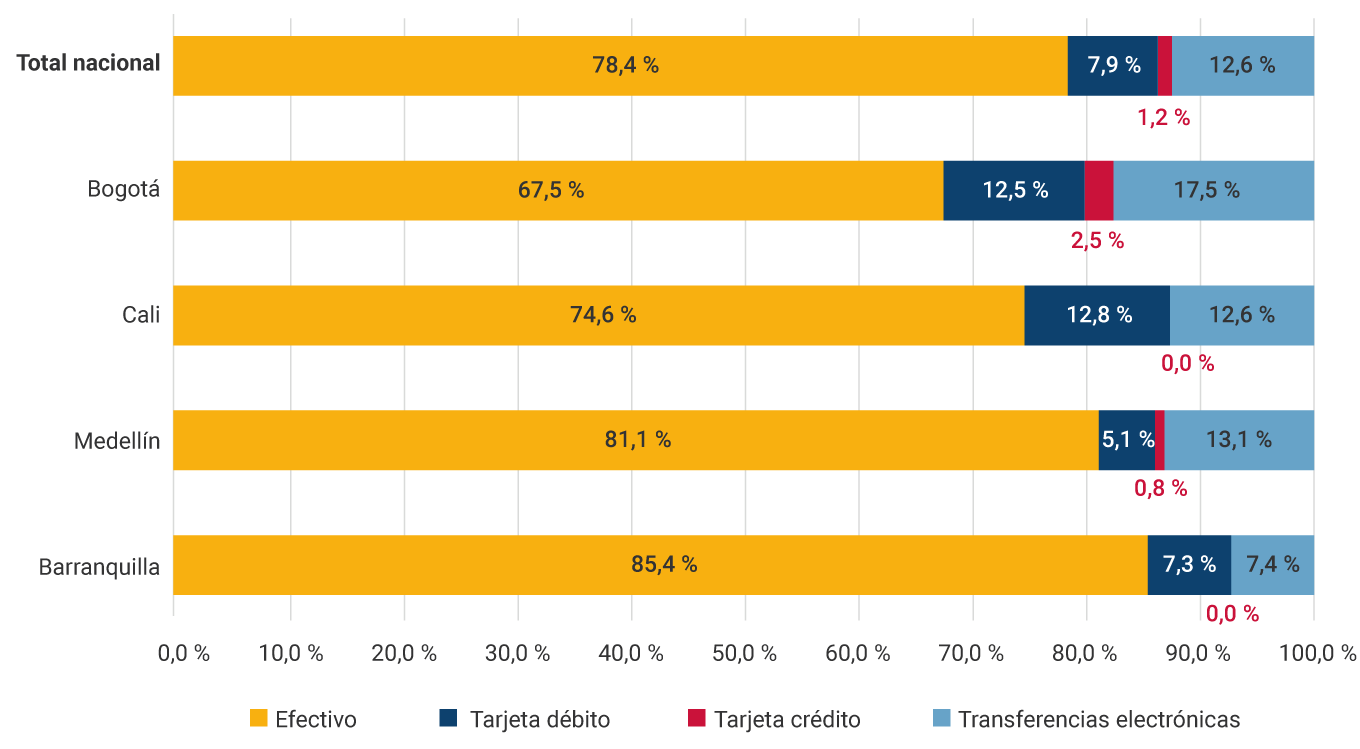

Como se observa en el Gráfico 1 en relación con el número de transacciones, la encuesta encontró que la percepción del público para el total nacional indica que el efectivo es el instrumento más utilizado (78,4 %), seguido por las transferencias electrónicas (12,6 %), tarjeta débito (7,9 %) y la tarjeta de crédito (1,2 %). Los resultados para las grandes capitales revelan diferencias importantes. Bogotá aparece como la ciudad en donde se percibe un menor uso del efectivo y una mayor utilización de transferencias electrónicas, mientras que, en ciudades como Cali y Medellín, y especialmente en Barranquilla, el uso del efectivo es considerablemente mayor, en oposición al empleo de las tarjetas débito y las transferencias electrónicas. Entre las principales razones que justifican la mayor preferencia por efectivo se mencionan la facilidad y rapidez para pagar; la posibilidad de reutilizarlo de manera inmediata; y la costumbre de usarlo para realizar compras de bajo monto o en la calle.

Gráfico 1: Instrumentos utilizados en los pagos habituales mensuales

(Porcentaje de la población)

Fuente: Banco de la República (Epbmip)

La encuesta también mostró que la pandemia del Covid-19 redujo de forma notable la importancia del efectivo como instrumento de pago, al disminuir su uso por parte de la población, del 88,1 % en 2019 a 78,4 % en 2022, por número de transacciones. En contraste, el uso de las transferencias electrónicas tuvo un impulso significativo, al aumentar su participación a 12,6% en 2022, superior en casi cinco veces a la que se registraba en 2019 (2,7 %). En efecto, el 16,5 % del público encuestado y el 22,8 % del comercio manifestó que durante la pandemia utilizaron por primera vez los pagos electrónicos.

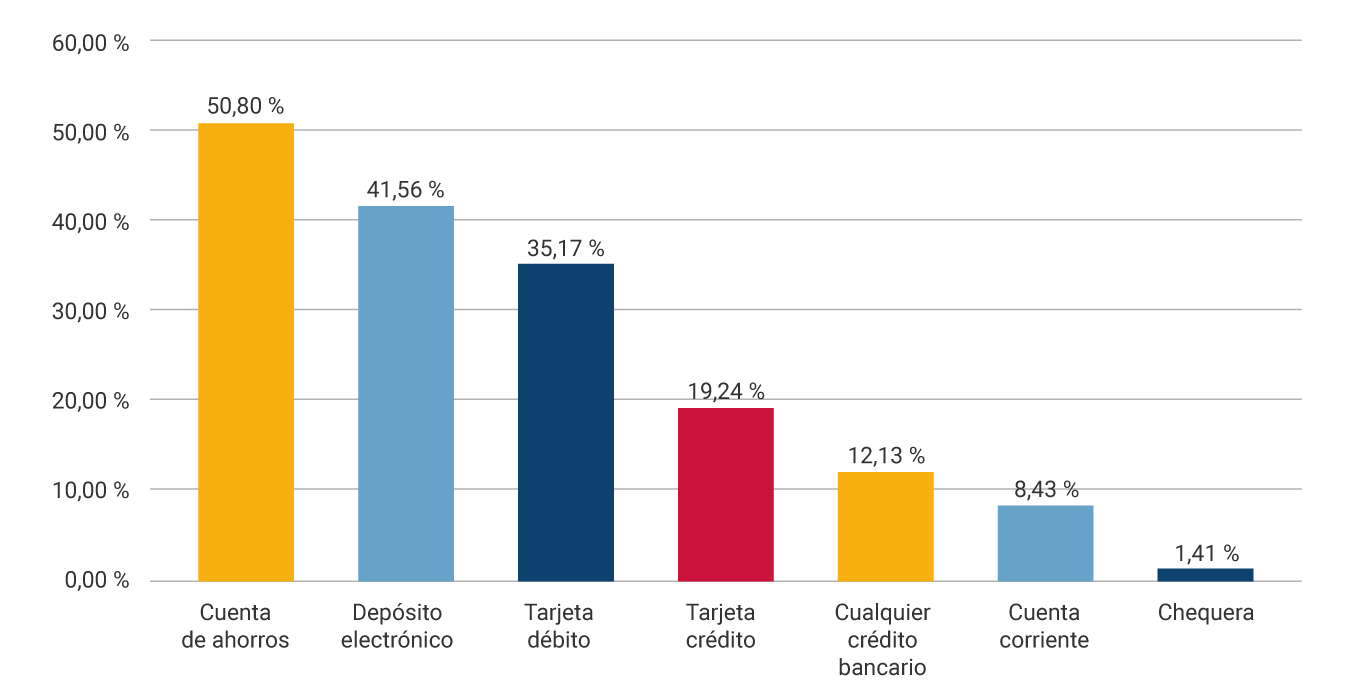

Las preferencias descritas se reflejan en la distribución de la tenencia de medios e instrumentos financieros de pago (Gráfico 2), que resaltan el predominio de las cuentas de ahorro, depósitos electrónicos y tarjetas débito, en contraste con la escasa importancia de las cuentas corrientes y la chequera, que solían ser un sustituto cercano del efectivo en el pasado. En general, el 56,9% de la población respondió tener al menos un producto financiero, lo que indica que todavía subsiste una elevada proporción del público (43,1 %) que no utiliza ningún producto financiero.

Gráfico 2: Tenencias de medios e instrumentos de pago

Fuente: Banco de la República (Epbmip)

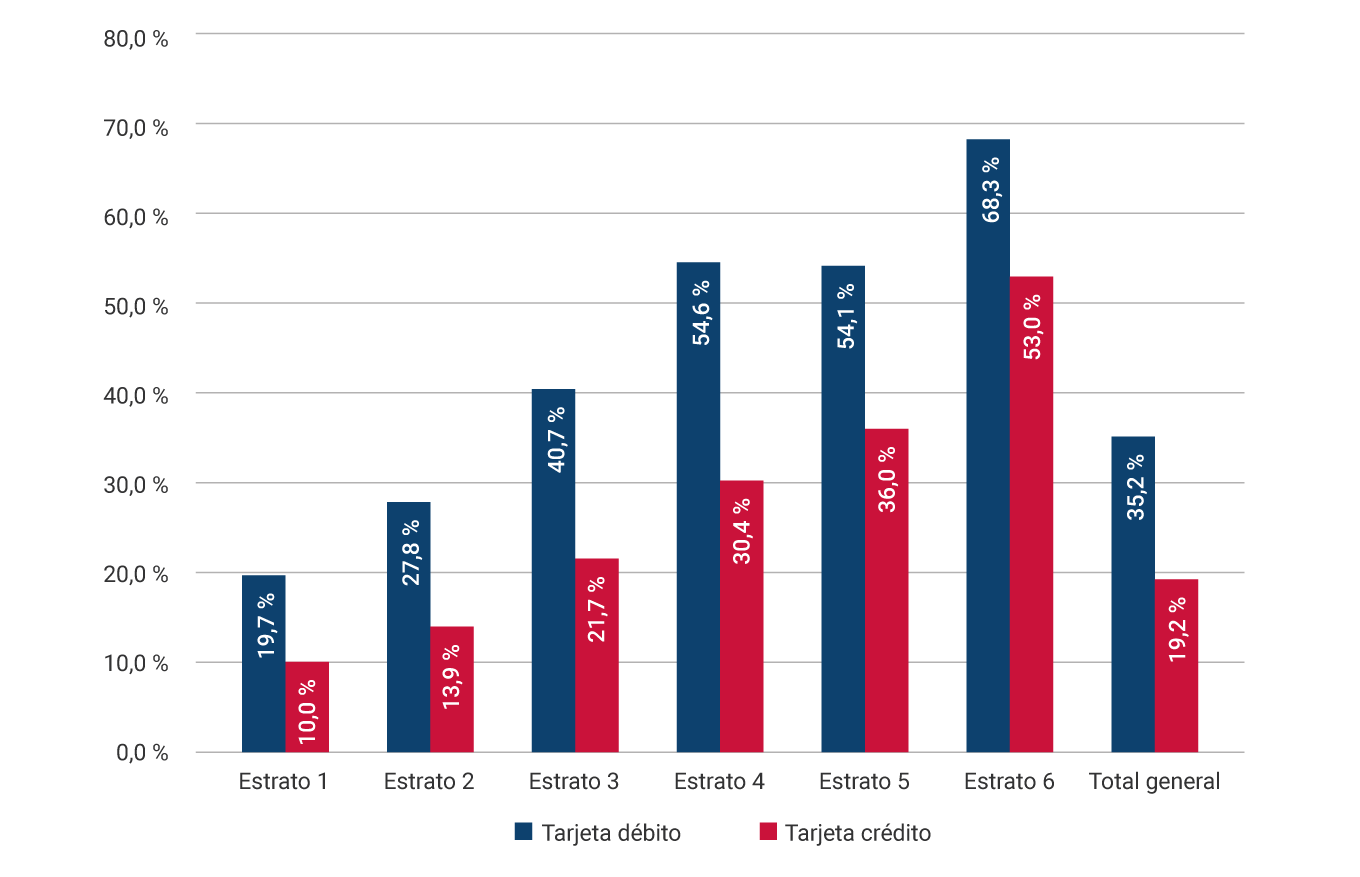

Los resultados de la encuesta por estrato socioeconómico muestran que a medida que el estrato de ingreso aumenta, mayor es la proporción de la población que tiene tarjetas débito y crédito (Gráfico 3). Como cabe esperar, esta relación positiva entre el estrato socioeconómico y las tarjetas de pago refleja también el mayor porcentaje de tenencia de cuentas de ahorro en los estratos de ingreso más altos de la población.

Gráfico 3: Disponibilidad de tarjetas débito y crédito por estrato

Desde el punto de vista del comercio, el efectivo es el instrumento con mayor aceptación, con algunas excepciones como en el caso de algunos servicios de transporte público (SITP; alimentadores; Transmilenio, y similares). En cuanto a instrumentos de pago diferentes al efectivo sobresalen los hipermercados y las estaciones de servicio, en los cuales la aceptación de tarjetas débito y crédito supera el 90,0 % (Gráfico 4). Las transferencias electrónicas también gozan de un elevado grado de aceptación, que en algunos establecimientos comerciales superan el grado de aceptación de las tarjetas de pago.

Gráfico 4: Aceptación de instrumentos de pago diferentes al efectivo (por canales comerciales)

Fuente: Banco de la República (Epbmip)

En conclusión, la encuesta registra un avance importante del país en la adopción de instrumentos de pago electrónicos que sustituyen al efectivo y estimulan la tenencia de medios de pago (por ejemplo, el depósito electrónico y las cuentas de ahorro). Este proceso, que paradójicamente estimuló la pandemia, mejora la trazabilidad de las transacciones económicas y favorece la intermediación financiera. No obstante, aún existe un amplio margen de desarrollo en la medida en que el uso del efectivo sigue siendo predominante, y que, entre los estratos bajos de ingreso, la utilización de medios de pago electrónicos y la tenencia de cuentas bancarias y demás activos financieros sigue siendo precaria.

Para cerrar estas brechas y mejorar la eficiencia en los pagos electrónicos, el Banco de la República ha definido una agenda, la cual incluye, entre otras iniciativas, la decisión de impulsar un nuevo Sistema de Pagos Inmediatos que cubrirá una multiplicidad de casos de uso y garantizará amplio acceso e interoperabilidad en los pagos electrónicos. El diseño de dicho sistema fue dado a conocer recientemente, luego de haber adelantado un análisis amplio con los diferentes actores de la industria en el marco del Foro de Sistemas de Pago creado por el Banco de la República.

.png)